国際金融を

を基に学んでいく。

前回

3. 貨幣とマクロ経済

3.1 貨幣とその役割

3.1.1 貨幣と中央銀行

国内での経済取引は普通、その国の中央銀行が発行する貨幣を媒介する。貨幣が特別な価値を持つのは、発行元である中央銀行が保証しその保証を家計や企業などを社会が広く信認していることにある。ものとしてそれ自体にはほぼ価値が無いのにもかかわらず政府・通貨当局が公的な通貨であると宣言することで価値を有する貨幣をフィアット・マネーまたは法定不換紙幣と呼ぶ。

これに対して発行元の中央銀行が公式通貨として宣言するのみならず、貴金属との兌換を約束することで貨幣価値を保証するような制度を兌換貨幣制度と呼ぶ。

3.1.2 貨幣の役割

貨幣が無い世界を考えることで、貨幣の3つの機能を抽出できる:

貨幣の役割

交換手段 様々な財・サービスを交換する媒介として機能する。 計算単位 財・サービスの交換比率(価格)を表示する際の単位を提供する。 価値保存手段 財・サービスを保存する代わりに貨幣を保存することでその価値を保存できる。

3.2 資産としての貨幣とその特徴

3.2.1 貨幣と流動性

富を保存する際の選択肢には、貨幣に限らず動産・不動産など様々なものがある。この選択をポートフォリオの選択という。

資産ポートフォリオを検討するには、流動性、予想収益率、リスクの3つを検討する必要がある。他の条件が一定であれば、投資家は

| (1) | 流動性が高い(必要に応じて容易に現金化できる) | |

| (2) | 予想収益率が高い | |

| (3) | リスクが低い |

3.2.2 資産収益率と貨幣保持の機会費用

貨幣を定期預金にした場合、利息を取得できる。これは逆に利息の付かない貨幣の保持は機会費用であると言える。したがって機会費用に相当する利子率が上昇するほど貨幣保持の魅力は薄れる。

3.2.3 貨幣とリスク

貨幣は相対的にリスクの低い資産と言える。ただし外貨は自国通貨対比で大きく資産価値が変化する。

3.3 貨幣需要

市場の概念を導入し、貨幣需要、貨幣供給および貨幣市場の均衡を考える。消費財やサービスの購入には貨幣が必要であり、貯蓄には自国通貨建債券と外国通貨建債券という選択肢がある。そのため家計の最適化には貨幣や債券(預金)をどのような比率で保持すべきかという資産ポートフォリオの問題を内包している。

3.3.1 総貨幣需要

マクロ経済全体に存在する貨幣需要の総計は総貨幣需要と呼び、これは主に利子率、生産量および物価の3要因に依存する。他の条件を一定として利子率の上昇(下落)は総貨幣需要の減少(増加)をもたらす。

生産量が総貨幣需要に与える影響は、財やサービスの売買に貨幣が媒介することを踏まえれば、他の条件が一定の下では生産量の増加は貨幣需要の増加をもたらす。

経済全体で生産される財・サービスの量が一定であっても、それらの価格水準が上昇すれば、結果としてその取引に必要とされる貨幣量も増加する。したがって物価水準の上昇は総貨幣需要の増大につながると考えられる。以上を

とまとめることができる。ここで

| :(名目)総貨幣需要 | ||

| :物価水準 | ||

| :利子率 | ||

| :実質生産量 | ||

| :実質総貨幣需要関数 |

である。

ここで名目総貨幣需要と物価水準

はともに通貨単位に測られるが、それらの比率

は無次元数である。この比率

を企業や家計が実物単位でどの程度の購買力を受容しているかを表す。

これに対して名目総貨幣需要は家計・企業が受容している貨幣量を表す。

3.4 貨幣供給

3.4.1 マネー・サプライの定義

貨幣需要を持つ貨幣・企業に対して供給される貨幣の総量はマネー・サプライないしマネー・ストックと呼ばれる。

経済全体に流通するお金の総量を考える際には、お札や硬貨などの貨幣に加え、預金なども考慮する必要がある。

| 現金通貨に預金通貨(要求払預金)を加えたもの。 | ||

| 広義流動性 |

3.4.2 信用乗数と中央銀行によるマネー・サプライの調整

負債として自らが発行する現金通貨に加え、準備預金*1がある。民間銀行は家計および法人からの預金のうち一定割合を中央銀行に預けることを法的に義務付けられている。これを(法定)準備預金という。これは無利息だが必要に応じて即座に現金として引き出すことが可能である。このため現金預金と準備預金の合計は中央銀行によって直接供給される貨幣と見なされ、マネタリー・ベースまたはハイパワード・マネーと呼ぶ。中央銀行はマネタリー・ベースを操作することで経済全体に行き渡る貨幣総量であるマネー・サプライを調整する。

民間銀行は自らが保有する預金のうち、だけを中央銀行に法定準備預金として預けなければならない。

このときマネー・サプライマネタリー・ベース

は、現金通貨総額

預金通貨総額

を用いて

と定義できる。

更に現金通貨と預金通貨の比率を用いると

と表される。

これらを踏まえと、マネー・サプライおよびマネタリー・ベースの比率である貨幣乗数()が

が得られる。これによりマネタリー・ベースが変化すれば、必ずそれよりも大きなマネー・サプライの変化が生じる。すなわち中央銀行はマネタリー・ベースを変化させることによってマネー・サプライ二拡大された変化を及ぼすことが可能である。

例:買いオペ

中央銀行がマネタリー・ベースを調整する具体的な方法は複数あるが、そのうち最も一般的な手法は国債や手形などの資産の売買を通じた公開市場操作である。中央銀行が家計や法人の有する国債を民間銀行を通じて

通貨単位だけ買い取るとする。このときマクロ経済全体で見れば、買取金額のうち

だけを現金として保持し、

だけを預金する。また民間銀行はそのうち

を中央銀行に預け、残りの

を家計・法人への貸出に用いる。こうして新たに創造された

のうち、さらに

の割合分が現金に、残りが預金になる。このような仮定を続けることで、中央銀行がマネタリー・ベースを

通貨単位増やしたことで現金通貨は

だけ、また預金通貨は

だけ増加する。こうしてマネー・サプライ全体として

だけ増えることになるが、これは貨幣乗数に他ならない。

3.5 貨幣市場の均衡

3.5.1 総貨幣需要と総貨幣供給の均衡

貨幣市場は総貨幣需要がマネー・サプライに一致するときに均衡する。すなわちを

実質総貨幣需要関数に代入することで

が貨幣市場の均衡条件であることが分かる。

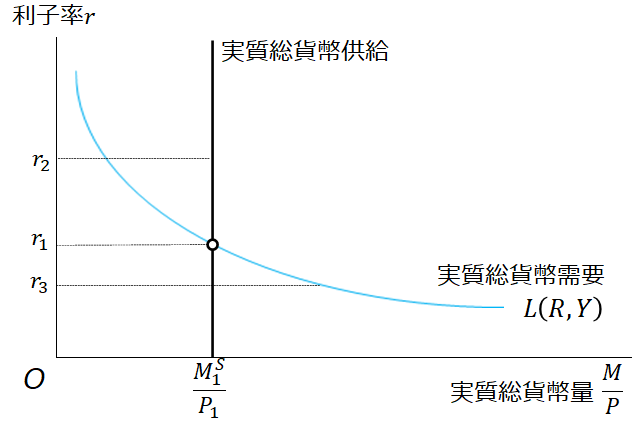

貨幣市場の均衡は以下のように図示できる。縦軸に利子率、横軸に実質総貨幣量を充てる。生産量が一定という前提の下で利子率

が上昇すると実質総貨幣需要を減少されるため、

は単調減少である。一方で物価水準がある一定値

のときに中央銀行がマネー・サプライを

に設定すれば実質総貨幣供給量は利子率に依らずに

である。

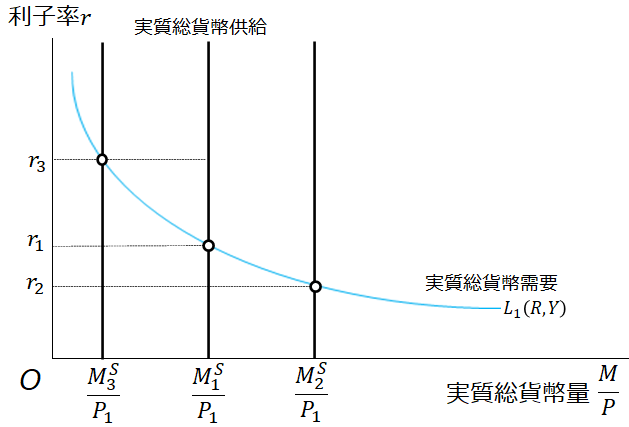

3.5.2 金融政策と均衡利子率

通貨当局は必要に応じてマネー・サプライを変化させることでマクロ経済の安定化に取り組む。マネー・サプライを増加させるような政策を拡張的金融政策、マネー・サプライを減少させるような政策を緊縮的金融政策という。

金融政策の種類 マネー・サプライを増加させるような政策を拡張的金融政策、マネー・サプライを減少させるような政策を緊縮的金融政策という。

拡張的金融政策によりマネー・サプライをから

まで増加させた場合、物価水準が一定(

)のままであれば実質貨幣供給を

から

へとシフトさせ、その結果として均衡利子率は

から

へと下落する。逆に緊縮的金融政策によりマネー・サプライを

から

まで減少させた場合、物価水準が一定(

)のままであれば実質貨幣供給を

から

へとシフトさせ、その結果として均衡利子率は

から

へと上昇する。

3.6 貨幣と物価

為替レートのように頻繁に値が変わるものもあれば、財・サービスの価格のように徐々に変化していくものもある。このように即座に調整が入る価格を伸縮的な価格、調整に時間を要する価格を硬直的な価格または粘着的な価格という。

硬直的・粘着的 状況の変化に対して即座に調整が入る価格を伸縮的な価格(flexible price)、調整に時間を要する価格を硬直的な価格(rigid price)または粘着的な価格(sticky price)という。

3.6.1 短期と長期の違い

伸縮的な価格のみが変化し硬直的な価格は未変化であるような状況を短期と呼び、いずれも変化した後の状況を長期と呼び、分析上区別する。

3.6.2 貨幣数量説

経済全体での生産量をとし、物価水準を

とすると、経済全体で生産される価値は

であるこれを取引すべく

だけの貨幣量が流通しているならば、

の頻度だけ生産物全てを取引するのに貨幣が使用されていることになる。このを流通速度といい、

が成り立つ。これは貨幣数量説を表す関係式である。

3.6.3 物価調整と実質総貨幣供給量の変化

貨幣供給量の増加は長期的には比例的な物価の上昇を引き起こすのみであり、実質的な経済成長はもたらさない。

マネーサプライのから

への増加は、物価が変動しない程の短期では実質総貨幣供給量を

から

へと増加させる。しかし物価が伸縮的な(十分に変動し得る)長期では、名目総貨幣供給量の増加は同じ比率の物価上昇をもたらす。すなわち物価自体も

から

へ上昇し、

が成り立つはずである。このため実質総貨幣供給量は

となって当初の水準に戻る。この結果、均衡利子率も当初の水準である

に回帰する。このことから、金融政策がマネー・サプライの変化を通じて貨幣市場の均衡に及ぼす影響は短期的なものに過ぎない。

*1:民間銀行からの預入金。