今回は貸出を中心とした与信取引について取り扱います。

今日のまとめ

1. 与信業務

金銭を貸して利息を得ることを目的とする行為を貸出業務といい、銀行の三大業務の一つである。融資ともいう。法律的には、貸出業務は消費貸借契約である。銀行法上では、証書貸付、手形貸付、当座貸越(※後述)を併せて貸付と呼ぶ。また、手形割引、付随業務である「債務保証」および「有価証券の貸付」、デリバティブ取引も含めた、信用を相手に供与する取引(=将来に相手が債務を履行する義務を負う取引)を総称して与信取引という*1。

1.1 貸出実施までの流れ

- 融資等申込

- 取引相手の確認

- 件方針検討

- 条件折衝

- 稟議・決裁

- 契約(+担保・保証人設定)

- 実行

- 事後管理

- 回収

1.1 金銭消費貸借契約の成立

既述のように、貸出は法律上、消費貸借契約である。与信先(顧客)からの申込の意思表示に対し与信者(銀行)の承諾の意思表示をすることで契約が成立する。

1.2 信用力の調査

与信を行なうに当たり、貸手は借手に充分な信用があること(返済が可能かどうか)を調査する。銀行の場合、融資原資は預金者の預金であり、預金は元本保証をする商品であるために、銀行にとって融資には借手の正常な返済が大前提となる。

1.2.1 与信における審査内容

与信先(または与信案件、資金用途)に対して与信額、与信条件が妥当かどうかが審査される。審査の結果、以下の3パターンのいずれかが返答される。

- 申出通り決裁

- 条件付き決裁(与信額減額、担保の要求、金利上昇など)

- 申出謝絶

1.2.2 信用力調査における原則

- 公共性の原則 当該与信行為に公共性があるかどうか?

- 安全性の原則 当該与信行為は期日時にて確実に回収可能かどうか?

- 収益性の原則 (貸手から見て)リスクに見合った採算が取れるかどうか?

- 分散の原則 特定与信先への集中的与信供与がされていないかどうか?

- 成長性の原則 当該与信行為は、与信先の成長に寄与するかどうか?

- 流動性の原則 銀行全体の預金の期間から見て、借入の期間が妥当かどうか?)

- 公共性の原則 法令遵守、(与信先、資金使途の)実態把握に基づき、公共性に反する与信取引が行われていないかどうかを確認する。

【安全性の原則】

貸出は、元本を銀行が回収して初めて終了する。

銀行の与信原資は預金者の預金である。預金は銀行にとって債務であり元本保証がなされているため、返還義務がある。したがって銀行による与信は確実な回収が見込めることが絶対的に必要となる。したがって銀行は安全性の原則を最も重視する。

- 与信対象先は期限に確実な与信回収が見込める法人(個人)でなければならない。

- 与信対象の業況、企業基盤、将来性、事業・資金計画、返済能力等を検討する。

- 取引先は、債務者を常にモニタリングし、債権保全に万全を尽くす。

【収益性の原則】

ビジネスとしての収益性(与信のリスクに見合ったリターン)を確保することで、銀行自身の倒産を防ぐと共に、営利企業として利益を得る。

【分散の原則】

特定の与信先、与信グループへの与信取引が集中することで、個社の信用リスクに係る銀行の過度の損失を防ぐ。→分散投資の原理から派生した考えである。

【成長性の原則】

当該貸出を通じて、与信先の成長へ貢献する。

【流動性の原則】

銀行の貸出原資は預金であるが、預金は預金者からの要求があれば、いつでも引き出せることとなっている。

一方で、貸出における債務者には期限の利益が保障されており、期限の利益の喪失事由に抵触しない限り、債務者は契約に則った期限まで支払をしなくてもよい。

以上から、預金による資金流出と貸出の返済による資金流入には期間のミスマッチが起こる。

そこで、銀行は、期間のミスマッチに留意した上で貸出を行う必要がある。

1.3 貸出の法的論点

1.3.1 法律行為の可否の確認

銀行は貸出に先立ち、法律行為の可否の確認をすべく、契約(法律行為)を行う能力等の有無を確認する。個人の場合、意思能力の有無、制限行為能力者(未成年等)でないことを確認する。法人の場合、①法人格:履歴事項全部証明書、②法人の目的の範囲内にあること:定款または履歴事項全部証明書、③代表者、休眠会社整理扱いでないことを確認する。

1.3.2 相手方の意思確認

相手方の意思表示を確認することが法的に必要であるため、貸出のためには借入意思、保証意思、担保差入意思の意思確認を行う。個人の場合、面前での契約書への自署捺印または事前の自署捺印が必要になる。

法人の場合、代表取締役(またはその意思を把握する主体)との面談、意思確認、面前での記名捺印を行なう。また企業による多額の借財(貸出のみならず信用保証などの与信取引全般)の決定は、会社法362条4項2号により取締役会の権限とされており、取締役に委任することはできないとされている。したがって多額の借財については取締役会決議により決定しなければならず、決議があった場合には取締役会議事録への記載が必要となる*2。これにより、当該議事録の提出を求められることもある。

1.3.3 契約時の提出書類

銀行内での決裁が下りた後、以下の書類を銀行へ提出する。①銀行取引約定書:銀行との間の与信取引の基本約定書。実印を押す、②印鑑証明書、③履歴事項全部証明書などが求められる。

2. 伝統的な与信取引商品

- 証書貸付(短期借入) 運転資金等、資金繰りを目的とした貸出。1年以内の返済が大半。

- 証書貸付(長期借入) 設備投資等、1年以上の長期間の貸出。事業拡大に伴う資金需要が大半。

- 手形貸付 債務者が返済を手形を用いて実行する貸出。

- 手形割引/でんさい割引 既存の手形(/既存の電子債権)を額面から割引いた額で買取。

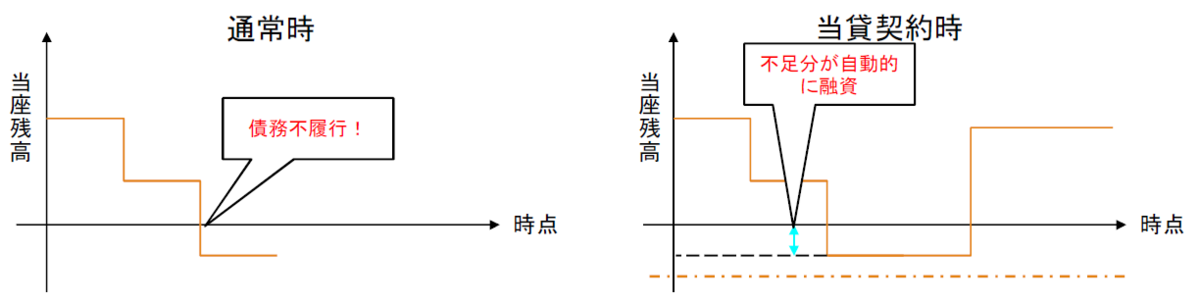

- 一般当座貸越 当座口座からの支払時に、口座残高が支払額を下回る時、約定時に設定した極度額を超えない範囲で自動的に融資が発生。

- 特別当座貸越 銀行からの承諾を得ると、その承諾時に設定した極度額の範囲内で、口座残高が支払額を下回る時、自動的に融資が発生。

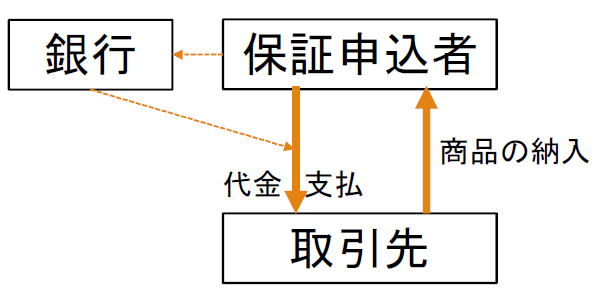

- 支払承諾 依頼者の第三者に対する債務を、依頼者が債務不履行を起こした際に、与信者が代わりに弁済する取引。

2.1 証書貸付

その証拠として書類を授受することで行う貸出を証書貸付という。長期(1年以上)の貸出は大抵証書貸付である。利息は後払(ごばらい)*3で3ヶ月又は6ヶ月毎の利払が一般的である。

2.2 手形貸付

振出人を与信先、元利額を額面額、支払日を満期日、受取人を与信者(銀行)とした約束手形を与信先から与信者に差入れる貸出を手形貸付という。通常、短期貸付の手段として利用される。与信者(銀行)としては、債務不履行時(=振出手形の不渡時)の処理コストが低く、再割引や他行との取引の担保としての利用やファクタリング会社への売却等が容易、債権譲渡が容易などの理由から、与信額が数億円以下の桁数で与信者の信用力があまり高くなく銀行の交渉力が高い場合、頻用される。与信先にとっても、手続が簡単である点がメリットとなる。但し印紙税がかかる。

2.3 手形割引・でんさい割引

与信先より持ち込まれた支払日未到来の手形を買取る取引を手形割引という。持ち込んだ手形の支払を担保に手形額面よりも少ない額を貸し出す取引である。銀行は、満期日まで保有し手形金額を取立てることもできるし、他の金融機関へ割引(再割引という)に出すこともできる。もし当該手形が不渡になった場合、与信先に遡求する。また与信先より持ち込まれた支払日未到来の電子債権を買取。当該電子債権が債務不履行を起こした場合、与信先に遡求する。

2.4 一般当座貸越

当座口座を利用した支払において、ある債務の履行時に当座内に債務額を下回る額しか残金が無かった場合、極度額を超えない範囲で自動的に融資が発生する取引を一般当座貸越(コミットメントライン、銀行融資枠:Line of Credit)という。与信先は、与信額に応じた金利の他に、極度額に応じた手数料を定期的に支払う。事前に与信先の信用力に応じた貸越の極度額が定められ、極度額までであれば、自動的に貸出が発生する。与信先は資金繰りを有利にできる一方で、(貸出を受けた場合の)貸出金利に加え、極度枠に応じた手数料(または未使用枠に対する手数料)がかかる。与信者にとっては資金発生が不確実であるために、常に貸し出しが可能なように貸出原資を準備する必要がありコストが高い。

2.5 特別(特殊・専用)当座貸越

当座口座を用いた支払に限定せず、予め定めた極度額を超えない範囲で債務者の任意のタイミングで融資を受ける・返済を行なうことが可能になる取引を特別(特殊・専用)当座貸越(コミットメントライン、銀行融資枠:Line of Credit)という*4。

2.5 支払承諾

債務保証と手形の引受(為替手形において支払を引き受けること)を総称して支払承諾という。

債務保証(信用保証)とは、与信先による第三者への支払に対して与信先が債務不履行を起こした場合に与信先に代わって与信者が第三者への債務を代位弁済する取引である。具体的には、保証申込者と銀行との間で、保証申込者とその取引先との間の債権債務関係(保証申込者が金銭債務を負っている)における保証申込者の債務の履行を保証する代わりに、保証料を定期的に徴求する。もし保証申込者が債務不履行を起こすと、銀行が当該債務を立替え、また保証申込者に対する立替分の債務回収も債権者に代わり行うことになる。これにより、取引先は安全に債権回収が可能となる。

たとえば企業が取引先から商品を購入する際にその代金の回収確率を上げるために取引先が債務保証を要求する。すなわち保証を依頼する企業の信用力を補完するのに保証を行う企業(銀行)の信用力を借りるというのが債務保証の本質である、したがって債務保証により取引先も便益を得ているものの、保証を申込むのはこの例では商品を購入する企業である。

特定の債務に紐付けて保証をするわけではなく、保証申込者に対して一定期間の間、全ての保証債務の合計額が極度額に至るまで保証を行う。与信者は保証期間の間、手数料として保証額に保証利率をかけた額を与信先より定期的に受け取ることが出来る。代位弁済を行なった場合には、民法459条に基づき、「第三者⇒与信者」であった債権債務関係が「与信者(銀行)⇒与信先」に代わり求償権を行使することとなる。

3. 貸出取引の諸条件

貸出は相対取引であるため、論点は(ほぼ)フォーマット化されているものの、与信者と受信者の間での交渉で定めることとなり、相応の自由度がある。与信先の信用状況、資金用途の状況見込、与信先の希望等を基に両者の合意により決定する。

| 元本額 | 借りる金額 | |

|---|---|---|

| 利払方式 | 前払か後払(ごばらい)かおよび支払頻度。 | |

| 返済回数(年何回かなど) | ||

| 融資実行日 | ||

| 満期日 | ||

| 融資する通貨 | 日本円か外貨か。 | |

| 固定/変動 | 固定金利か変動金利か。 | |

| 利率 | 利息の水準。固定金利ならば絶対水準を、変動金利ならば後述するベースレートに用いる金利指標およびスプレッドを決めることに等しい。 | |

| ベースレート | 変動金利の場合に基準とする金利指標。ベースレートが変動する結果、変動金利は変動する。 | |

| スプレッド | 変動金利に上乗せされる金利。固定した割合が乗ることになる。 | |

| 担保の有無 | 担保を取るか否かを定める。当然ながら、貸出する側が有無を決める。 | |

| 遡求の有無 | リコースなのかノンリコースなのかを決める。 | |

| 資金用途 | 貸出金を用いる対象を確認する。 |

3.1 金利に関する各論点

3.2 固定金利と変動金利

適用金利を約定時に固定の一定率に定め、満期日まで同率を適用する金利計算方式を固定金利という。他方で約定時に参照する金利指標を定めそこに一定率の上乗せを加えた利率を適用金利と定め、参照金利の変動と共に適用利率が変動する金利を適用する利率計算方式を変動金利という。一般に、変動金利で参照する金利をベースレート、上乗せをスプレッドと呼ぶ。

3.2.1 プライムベース貸出(Prime-Based Loan)

各銀行が自身が最も信用力が高いと判断する与信先への金利(プライムレート)をベースに、与信先の信用力に応じた上乗せ()をすることで金利を定める固定金利方式をプライムベース貸出という。

プライムレートは自身が最も信用力が高いと判断した与信先に提示する金利で、短期(1年未満)貸出に適用されるベースレートを短期プライムレート貸出(Short-term Prime Rate Loan)という。これに対して、長期貸出において短期プライムレートに貸出期間に応じた金利(上記の)を上乗せした金利を短期プライムレート連動長期貸出という。自身が最も信用力が高いと判断した与信先に提示する金利で長期(1年以上)貸出に適用される金利を長期プライムレートという。ただし現在ではほとんど利用されない。

3.3 返済方法の種類

返済方法は契約に基づき定めるため自由度が相応にあるものの、与信先の方針、資金用途(事業)の生み出すキャッシュフローの特質などにより決定する。 たいていは以下の4種類から選択する:

- 元金均等返済(Amortization )

- 元利均等返済(Amortization)

- 期限一括返済(Bullet)

- バルーン型(Balloon)

たとえば 事業資金の調達が目的の貸出において、当該事業が早期からコンスタントに収益を生み出す事業であるならば、早期から元本を少しでも多く返済する方式を選択することで将来の利息額を減らすことができる。他方でマネタイズに時間が掛かる事業であれば、早期から元本を返済すると資金繰りが悪化するため、満期近くに元本を(多く)支払う方が合理的である。

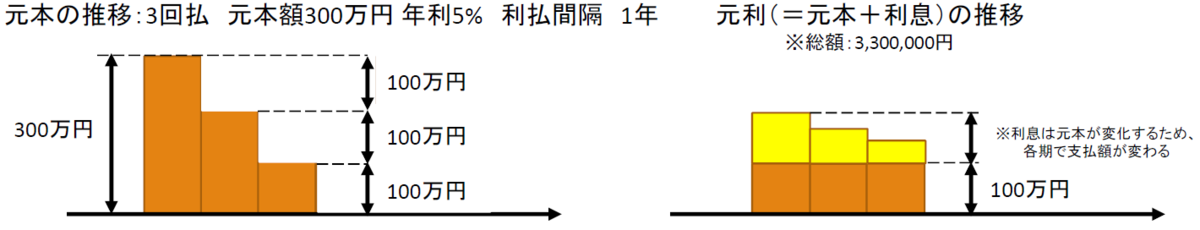

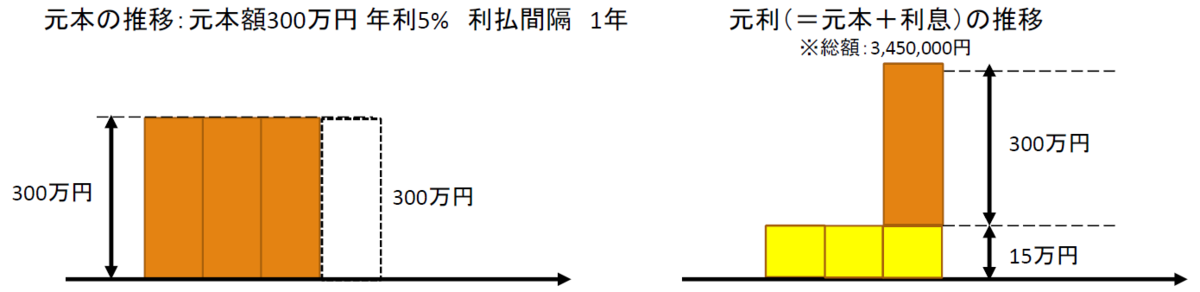

3.3.1 元金均等返済

毎回の元本返済額を一定とする返済方法を元金均等返済(通称フルアモチ)という。毎回の支払元本は当初元本を満期日までの元本支払総回数で割った額となり、返済総額は当該支払元本に返済利息額を加算した額である。固定金利の場合、毎回残存元本が減っていくため毎回支払う金利が減っていき、総支払額が逓減していく*6。

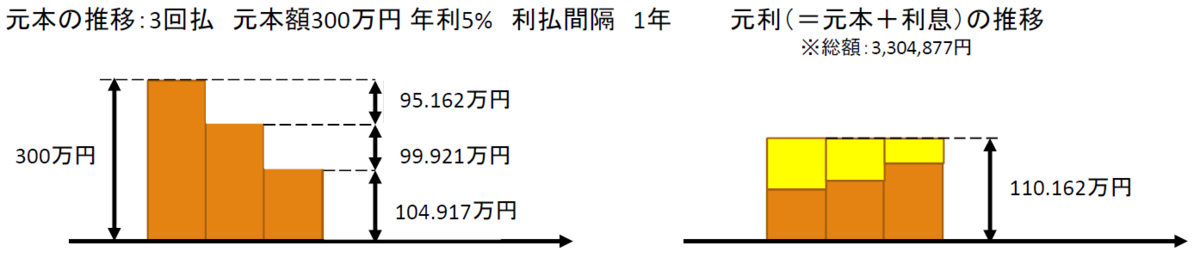

他方で、毎回の返済元利金(=元本+利息)を一定とする返済方法を元利均等返済という。各支払時点に支払う総額を固定化できる点が特徴的である。

3.3.2 期限一括返済

満期日に元本を一括で返済する方法を期限一括返済(Bullet)という。満期まで元本が全く減らないため、他の支払方法よりも通算で支払う利息は最も多くなる。資金を投下する事業が収益を出すまでに時間がかかる場合、本方式が合理的である。

3.3.3 バルーン型

満期日の支払元本額が他の支払元本額よりも大きいような返済方法全般をバルーン型という。狭義には、元金均等返済および元本均等返済において、満期前の元本返済額を減らし、満期日に残存元本を全て支払う方式を指す。

3.4. 借換

満期日が到来した貸出に対して、満期日を除いて当初の貸出と基本的に同条件の貸出を行うことで実質的に満期日を延長する融資を借換(ロール、リファイナンス)という。住宅ローンなど、当該貸出契約に期限前償還事由*7が付されている場合に、より条件の良い貸出先から借りた資金で当初貸出を満期前に完済すると共に別の貸出先からの貸出に乗り換えることも借換という。

当初貸出の契約内容を更改しているわけではない点に注意しなければならない。すなわち、当初貸出の最終返済をするための原資を新たに貸出すことで当初貸出を終了させているのであり、そのため銀行が常に借換に応じるとは限らず、与信条件が変更されての条件付き同意になる場合や借換謝絶の場合もあり得る。たとえば与信先の信用力が悪化している場合には借換を謝絶される場合や適用利率が上昇する場合、(増 (まし))担保が徴求される場合がある。

3.5 担保とは何か?

債務履行を確実化するために、債権者から債務者から提供される事物を担保という。とはいえ事物の所有権が移転するとは限らず、狭義には(根)抵当権、質権、譲渡担保といった法的概念を法的根拠として担保設定することで、財産を他社よりも優先的に処分する権利を確保することを指す*8。

与信者による与信先への与信取引は金銭貸借取引であり、特に銀行による貸出ではその原資が預金であるため、債務履行が大前提となる。万が一、債務不履行(更には債務者の倒産)が起こった際、与信者は債務者の財産を真っ先に差し押さえ、当該財産を処分することで債務回収を図る必要がある。しかし与信先が銀行に無断で財産を予め処分・隠匿することもあり得るし、また倒産した場合には同じような債権者が複数存在するのが普通である以上、債権者同士で債務者の財産の奪い合いになってしまい、債務回収コストが大きくなる。そのため担保権を設定することで、当該債務者財産を優先的に処分する権利を得ることができる。

3.5.1 担保設定対象となる財産の種類

法律上、譲渡可能で交換価値がある財産であれば任意に担保にできるものの、実務上は以下の要件を満たす財産が担保として選ばれる:

- 担保価値が客観的であること

- 担保価値が安定であること

- 管理が容易であること

- 処分が容易であること

上記の要件を(一部)満たさなくとも担保として受け入れられる可能性はある。しかしたとえば掛目が低くなり、実態ないし額面上の価値よりも低価値の担保として扱われることになる。たとえば日本国債に比較して日本にある企業の社債は価値が一般に低く不安定なので、額面よりも定額の価値の担保として扱われやすい。また(市場)価値が不安定なので、株式や不動産は担保としてあまり好まれない。銀行がもっとも好む担保は自行に存在する預金である*9。

図表1 担保として利用される財産の例

種類 |

具体例*10 |

|---|---|

| 不動産 | 土地、建物、(工場財団)*11 |

| 動産 | 商品、機械・器具 |

| 有価証券 | 株式、(公社債)、(手形)、船荷証券 |

| 指名債権 | 預金、(入居保証金)、(売掛金) |

| その他権利 | 知的財産権、特許権、ゴルフ会員権 |

与信先から見た他人(保証人)を立て同人が代位弁済する(同人の財産を処分する)場合を人的担保、与信先当人の財産を差入れる場合を物的担保という。

3.5.2 担保に関係する法的権利

前述したように、担保権という法的権利は存在せず、担保に掛かる各種法的権利の総称として用いている。では具体的にはどのような権利が存在するのだろうか?

権利名 |

権利・内容 |

|---|---|

| 留置権 | 債権者が対象事物を占有し債権への弁済を受けるまでその事物の引渡を拒み占有し続ける権利。 |

| 先取特権 | 一般債権者に優先して債権者が債務者の総財産(または特定(不)動産)からの弁済を受ける権利。 |

| 質権 | 債務弁済が実施されるまで、債務者または第三者から直接受け取った財産を債権者の手許に留めておき、弁済が無い場合、当該担保物を処分し、処分結果として得られた換価代金から自己の債権弁済を他の債権者に優先して受けることのできる権利。 |

| (根)抵当権 | 債務者または第三者が所有する(不動産を主とする)財産を債権者に直接引き渡すことなく債務の担保として提供させ、債務不履行時には当該担保物を処分し処分結果として得られた換価代金から自己の債権弁済を他の債権者に優先して受けることのできる権利。抵当権は特定債務に紐づいた権利である一方で、根抵当権は一定極度額内の不特定の債務に紐づいた権利である。 |

| 譲渡担保 | 担保物の所有権を債権者に移転し、債務弁済を以て債権者へ所有権を返還する方法による担保。 |

| 単純保証 | 債権不履行が生じた際、主債務者に代わり保証人が債権者弁済を成すことを約束すること。 |

| 連帯保証 | 債権不履行が生じた際、主債務者に代わり保証人が債権者弁済を成すことを約束すること。但し連帯保証人は抗弁権(後述)を有しない。 |

既述のとおり、抵当権は特定の債務に対して設定する。根抵当権は金額を設定し、その金額内に収まる分の(不)特定債務(複数でもよい)に対して保証できる。たとえば借入に対して設定する場合、フルアモチで元本が減っていく場合、抵当権を付している財産の価値のうち、減った元本の分の価値に対して別債務の担保を設定することができる。

譲渡担保は判例によって認められた権利であり、法律上には明記されていない。

連帯保証は抗弁権(以下の3つの権利)を保証人に認めていない点が単純保証と異なり、保証人に著しく不利である。

3.6 遡求の有無

(特に)伝統的な貸出は法人・個人に対して行う。そのため資金用途先(たとえば新工場の設立)が毎期の元利金未満の利益しか生み出さないとしても、債務者は他の財産を充てて当該債務を履行する義務がある。これに対して不動産ファイナンスやM&Aファイナンス、プロジェクトファイナンス、米国におけるMortgage Loanなどでは、資金用途先(対象財産)が生み出すキャッシュフローのみを返済原資とし債権者は債務者の他財産による弁済を請求できない契約とする場合がある。

このように資金用途から返済の目途が立たない場合に他財産からの返済を要求することを遡及(リコース)と呼ぶ。前者のように遡及の発生する貸出をリコース・ローン、後者をノンリコース・ローンと呼ぶ。リコース・ローンは債務「者」に対して、対照的にノンリコース・ローンは特定財産(事業)が生み出すキャッシュフローに対して貸出を実行していると考えれば分かり易い。

与信者(銀行)にとってリコースの有無は、債務不履行の蓋然性の上昇を甘受するか否かにつながる。これは逆に高利率を希求できることにもつながる。また不動産ファイナンスなど対象となる資産が明確な場合、対象財産を担保に取りやすい(というより担保に取得するのが普通である。)。

借入者にとっては事業リスクを限定化できる(=事業に失敗しても他財産(他事業)から弁済する必要が無い)。また自身の信用力が低い場合に、対象財産の生み出すキャッシュフローが信用力評価の対象になることから、借入主自身の信用力から判断したときよりも好条件で借入を受けることができる可能性がある。

プロジェクトファイナンスなどでは、SPVなど別法人を立てて同法人へ(事業)資産を譲渡・売却することで事業リスクを分離することもままある。

4. 特殊な与信取引商品

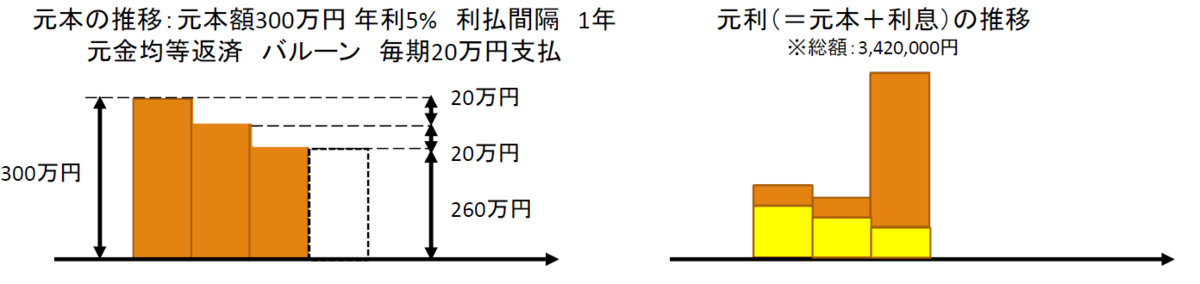

4.1 シンジケート・ローン

発電所の新規建設など与信額が巨額で返済期間が超長期に渡る融資は、単独の与信者(銀行)からの融資では与信リスクが高すぎ、また分散の原則に抵触するリスクが高いことから、断られ易い。そこで、複数の与信者(銀行)を集め、シンジケート団(Syndicate)を形成して各行から与信を受ける形式の貸出をシンジケートローンという。

シンジケートローンは、(1)与信に応じる与信者(銀行)を集める、(2)各与信者(銀行)と与信条件を個々に交渉する、など事務コストが非常に大きい。そこで、アレンジメントの手数料(Arrangement Fee)を支払う代わりにシンジケート団への招聘活動、条件交渉等の事務を請け負わせるアレンジャー(Arranger)を指名するのが普通である。

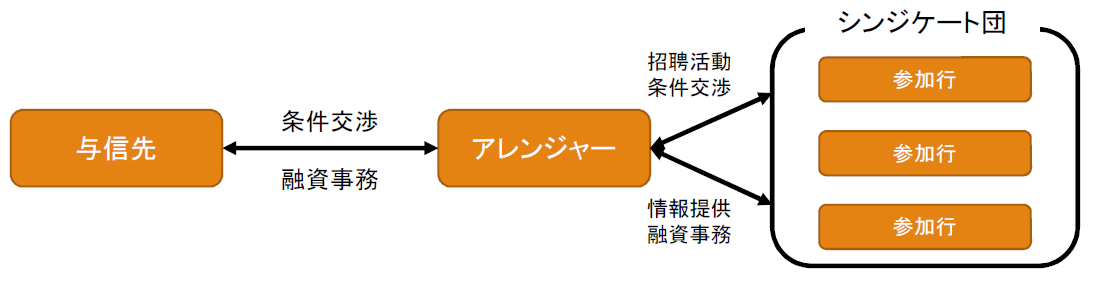

4.2 アセットファイナンス

債務者の信用力を基にするのではなく対象資産の担保価値を基に資産の流動化を通じて投資家から資金を調達する方法をアセットファイナンスという。対象資産となる資産は、たとえば 不動産(土地・建物)、売掛金、手形である。通常の貸出と比較して、前述した遡及の有無が大きく相違する。銀行に対しては、ノンリコース面でのメリットに加え、アレンジメントフィー(手数料)を得ることが出来る。後述するストラクチャードファイナンスと重複するものが多いため、具体的な商品については後述する。

図表2 アセットファイナンスのメリット・デメリット

メリット |

デメリット |

| (1)受信者の信用力が悪化した際でも、良条件で資金調達できる可能性がある。 | (1)手数料が高い。 (2)仕組みが複雑であり、換金までに時間がかかる。 |

| (2)対象資産をオフバランス化できることから、BSを圧縮でき、経営指標の改善が図れる。 | (3)対象資産の質の良さが必要。 (4)法的処理、会計処理が複雑。 |

4.3 プロジェクトファイナンス

石油採掘設備の建設等、大規模開発案件において、当該案件によるキャッシュフローを裏付として、資金を調達する貸出をプロジェクトファイナンスという*13。SPVなど別法人を立ててそこに必要な財産・資産を譲渡して当該案件を実行させることで、法的にもノンリコース性を保障する。スポンサー(当初、当該案件を行なうはずだった事業法人)は当該SPVへの(事業資産の現物出資などの)出資を通じて法人との関係性を得、元利金を支払った後の当期純利益から利益を得る。

5. ストラクチャードファイナンス

資本調達をするに当たり、株式発行や債券発行、融資といった従来の資本調達手段ではなく、法律上での仕組みを利用して組成した金融商品*14。

ストラクチャードファイナンスでは、商品組成者と資金拠出者は相違する場合がある。また多種多様な資産を元手に資本調達可能で、各種リスクを関係者で柔軟に分担可能である。

5.1 ストラクチャードファイナンスの目的と課題

資金調達者、資金拠出者、投資家等、関係者全員が満足を得る事が可能なように案件を構築する事がストラクチャードファイナンスにおける目的である。それに当たっては、

- 法律:各手法が依拠している法律に対応しているか否か。

- 会計:各手法の会計上の取扱いに対応しているか否か。

- 税務:各手法の税務上の取扱いに対応しているか否か。

- 実務:実務上の事務負担が適当か。

が課題となる。

5.2 ストラクチャードファイナンスを行なうメリット

一般的には、ストラクチャードファイナンスの場合、資金投下目的物(例:売掛債権、棚卸資産、知的財産権)を担保として取得するため、(1) 資金調達者が調達金利を低下させ得る。また一般に目的物の種類・内容によっては(2)資金調達期間を長期化することが可能になる。住宅ローンなどの期限前返済による流動性リスク、金利下落による逆鞘リスクは投資家が取ってくれるため、(3)資金調達者は金利リスク・流動性リスクを低減させることが可能になる。資金調達者への金利低減の裏の現象として、資金調達者が倒産した場合には従来の担保よりも担保処分の確度が上昇するため、(4)資金拠出者にとって信用リスクを低減できる。

5.3 基本スキーム

| (1) | 資金調達者がストラクチャードファイナンスの組成をアレンジャーへ依頼する。 | |

| (2) | 資金調達者は(キャッシュフローを生み出す)保有資産を選定する。 | |

| (3) | 資金調達者は当該資産をSPV(Special Purpose Vehicle)へ譲渡(売却)する*15。 | |

| (4) | アレンジャーは譲渡資産を信用力毎に序列付けし、一まとめにしたもの(トランシェ:Tranche)を(複数)作成する。 | |

| (5) | SPVは(各)トランシェを裏付けとした(見なし)有価証券を投資家に対して発行する。 | |

| (6) | 投資家が当該有価証券を購入して支払った資金をSPVから資金調達者へ移すことで資金調達者は資金調達を完了する。 | |

| (7) | 投資家は、譲渡(売却)資産が生み出すキャッシュフローをSPVから得ることで投資のリターンとする。 |

5.3.1 例1:不動産証券化

自己が所有する不動産を、法的・会計的に独立した投資ビークル(SPV:Special Purpose Vehicle)へ譲渡し、当該不動産が持つ経済的価値(同不動産から得られる賃料や他法人に譲渡(売却)することで得る資金)を裏付けとして資金調達を行う仕組みである。REITもこの一種である。

5.3.2 例2:資産担保証券(ABS:Asset Backed Security)

企業が保有する債権や不動産などの資産をSPVに分離し、その資産から生じるキャッシュフローを原資として当該SPVが発行する有価証券を資産担保証券(ABS:Asset Backed Security)という。たとえば売掛金や受取手形、債券(社債)や貸付金(住宅ローン、自動車ローン、クレジットカードローン)、リース債権、コマーシャルペーパー(CP)が対象になる。狭義の意味では、貸付金の中でもクレジットカードローンや売掛金など、1つ1つの金額が小さい債権を大量に原資とするようなABSを指す*16。

ABSの性質は原資産の性質に依存する。たとえば売掛金や受取手形は原則1年以内に回収可能であるから、それらを裏付けにしたABSは短期で償還されることになる。

5.3.3 例3:CMBS, RMBS

不動産融資を基に組成したABSをMBS(Mortgage Backed Security)といい、紐づく不動産に応じて呼称が変わる。

ホテルやショッピング・モール、オフィスビルなどの商業用不動産に対する融資をひとまとめにし、それを担保にして証券化した商品をCMBS (Commercial Mortgage Backed Security)という。住宅ローンを企業から分離し当該資産から生じるキャッシュフローを原資として発行されるABSはRMBS (Residential Mortgage Backed Security)と呼ばれる。いずれも、原資産である融資元本の(早期)完済によって部分償還が生じ、借換(リファイナンス:Refinance)またはデフォルトにより、当該証券のデフォルトが発生する。

5.3.4 例4:CDO(Collateralized Debt Obligations)

企業から分離した債券や貸出、またはCDSから生じるキャッシュフローを原資として発行される証券をCDO (Collateralized Debt Obligations)という。原資産の種類に応じて、名称が若干変わる。

- 社債・ソブリン債が原資産:CBO(Collateralized Bond Obligations)

- 借入が原資産:CLO(Collateralized Loan Obligations)

- CDSが原資産:Synthetic CDO

広義のABSの一種であるが、狭義の意味ではABSは大量の小口債権を原資する一方で、CDOは小数の大口債権を原資とする。そのため、プライシング(価格付けの方法)が異なる。前者では元となる債権の数が多いためにABS総体としてのキャッシュフローの発生を大数の法則といった統計学を利用してモデル化でき、それを用いてプライシング出来る。これに対してCDOでは統計学的な知見は利用しづらく、原資産が発生させ得る現実のキャッシュフローを割引くことでプライシングすることが多い*17。

5.3.5 例5:リース取引

特定物件の所有者である貸手(レッサー)が、当該物件の借手(レッシー)に対して、合意された期間(リース期間)に渡り、これを使用収益する権利を与え、借手は、合意された使用料(リース料)を貸手に支払う貸借取引をリース取引という。ここまでの与信商品は金銭消費貸借契約であったものの、リース取引は貸借取引であるという点が大きく相違する点である。

リース取引には2種類ある:

- ファイナンス・リース 企業が機械、設備を調達するに当たり、リース会社が資金を貸し付ける代わりに機械・設備そのものを貸付け、契約期間中の解約は不可能なリース取引で、経済効果的には長期負債で設備投資を実施してその投資の結果として購入した資産を担保とすることに等しい。

- オペレーティング・リース ファイナンス・リース以外の全てのリース取引(いわゆる一般的なレンタルを含む)。オペレーティング・リースは会計・税法上も貸借取引である。リース料はすべて会計上の費用、税務上の損金として扱う*18。

5.3.6 例6:LBO, MBO(Leveraged Buyout, Management Buyout)

PE(Private Equity Fund)などの投資ファンドによるM&Aによる資金調達手法としてLBOがある。LBOでは、保有する資産および将来得るキャッシュフローを担保に負債を調達し、買収企業の資産売却や事業改善などを行うことを通じて買収企業の企業価値を向上させつつ、買収企業が得るキャッシュフローや(再)上場に伴う売却益を以て返済を行う。

他方で、企業の経営者が株式・事業などを所有者から買収するM&Aを行なうための資金調達手法をMBOという。上場企業の株式非公開化やオーナー企業の事業承継などに頻用される。一般的に経営陣は手元資金規模が限定的なため、LBO形態を取ることが普通である。

備考

運転資金

事業活動において費用支払時点と経常の売上回収時点がズレることで生じる資金需要を運転資金という。自身の製品(商品)を販売してその販売代金を得るまでに、自身が製品を作る際の原材料費(商品の仕入代金)の支払期限が来た場合に必要な手許資金を指す。この運転資金の調達手段の一つとして短期貸付が存在する。

たとえば A社が製品Xの生産に必要な原料Yを、B社より月末締翌月末払で100万円で購入。製造・販売会社への納品に月末までかかり、製品販売による代金120万円回収に1ヶ月半かかったとする。すると、120万円を売り上げる半月前に100万円の支払日が到来する。A社の現預金が100万円を下回っていた場合、銀行より売上資金120万円を返済原資として預金残高が100万円に達するように借入する必要がある。

用語

用語 |

説明 |

|---|---|

| 手形の買取 | 与信先が持込んだ支払日未到来の手形を担保に、当該手形に記載された支払額から、支払日までの期間に相当する金利分を差し引いた額を貸出すこと。買取という言葉を用いるものの与信取引であり、もし振出人が不渡を起こした場合、与信者へ遡求されることに注意。なお、不渡を起こした場合、結局振出人が支払うことになるため、振出人の信用力で貸出条件を決定している。 |

| コール取引 | 金融機関同士が日々の資金繰りのために資金を貸借する取引。広義の貸出にはコール取引が含まれるが、他の貸出は事業法人の資金調達を指す一方で、コール取引は事業法人から見れば自身への貸出のための原資の調達手段であるため、本資料で言う貸出とは別扱いをした。 |

| 元本 | 貸出したお金。貸出にかかる金利を利息といい、元本と利息を併せて元利金という。 |

| コミットメントライン | 当座貸越はコミットメントラインと呼ぶのが一般的だが、これは和製英語であり、外国では通じないことに注意。 |

| LIBOR | London Interbank Offer Rateの略称。ライボーと読む。ロンドンのオフショア市場で取引される通貨について、通貨ごとに各有力銀行がロンドン時間午前11時時点に提示した金利を高い順に並び替えた上で、上位25%および下位25%を除いた残存金利の単純平均を取ったものを当該通貨のその日のLIBORとする。当初、英国銀行協会が発表していたが、2012年に発覚したLIBOR不正事件以降、ICE(インターコンチネンタル取引所)が引き継いで算出を担当している。またLIBORに代わり、ユーロについてはEURIBOR(ユーリボー)、日本円はTIBORを用いることが主流になりつつある。ICEの引継以後、算出対象となる通貨は、ユーロ米ドル、英ポンド、ユーロスイスフラン、ユーロ円、ユーロユーロ(ユーロ通貨については後述)となっている。また、かつてはリスクフリーレートとして、これを元にDiscount Factorを算出していた。現在でも、信用リスク算出や超長期の金融商品の評価等で精緻な価格評価が不要な場合、LIBORを利用する場合もある。しかし本年(2021年)末にほぼすべての通貨のものが公表停止になる。 |

| TIBOR | 全銀協TIBOR(東京インターバング・オファー・レート)の算出に当たっては、各リファレンス・バンク(レート呈示銀行)が、毎営業日、午前11時時点における無担保コール市場(本邦オフショア市場)1週間物、1か月物、2か月物、3か月物、6か月物、12か月物の6種類について、全銀協TIBOR運営機関に呈示した市場実勢レートを基に一般社団法人全銀協TIBOR運営機関が算出する。 |

| ユーロ通貨 | LIBORの説明にあったユーロ通貨(ユーロ米ドル等)とは、当該通貨発行国外の市場で取引される通貨をいう。大抵はオフショア市場での取引が大宗である。City of Londonは有名なオフショア市場であり、City of Londonにおける外国通貨取引は世界の外国通貨取引の40%程度を占める。 |

| ストラクチャードファイナンス | 非伝統的与信取引はストラクチャードファイナンスと呼ばれるが、金融機関によって呼び方やその定義・範囲が異なる。 |

| プロジェクトファイナンス | 実際は投資家に対してコミットメントを表明するためにスポンサーから何らかの財政支援があるのが普通なので、日本での実務上は限定的なノンリコースローンと考えた方が適当か。 |

| 長期プライムレート | かつての規制下では長期貸出は特殊銀行のみに許されており、特殊銀行の中で法人として断絶なく存在している法人がみずほ銀行(旧日本興業銀行)であるため、統計の連続性担保の都合上、みずほ銀行の長期プライムレートを参照している。 |

*1:本原稿では貸付およびそれに関連するファイナンス手法のみを与信取引として扱うこととし債券は扱わない。

*2:以上、決議事項 ~多額の借財~ | 企業法務の基礎知識 - 企業法務サポートJP参照。

*3:利払期間が過ぎた後に利息を支払う

*4:銀行により、特別(特殊・専用)当座貸越と名前が異なる。

*6:変動金利の場合は、変動分に依存するため、必ずしも減額されるとは限らない。

*7:毎回の返済期日が到来する前に残存元利金をすべて返済することを許容すること。

*8:ただし担保権という名前の権利が存在している訳ではなく、(根)抵当権、質権、譲渡担保の総称として担保権と呼んでいるに過ぎない。

*9:取立が簡単であるため。

*10:太字は最頻用、()は次に頻用

*11:工場財団とは、工場のみでなく、工場に属する不動産や動産、無体財産権など工場設備一式を法律上1つの不動産として登記したものを指す。たとえば工場のみではそこで利用している機械などが担保対象ではなくなり、処分が一層困難になることからこのような概念が生まれた。

*12:したがって1つの債権に対して複数の保証人を立てると、当初の元利金に保証人数を掛けた額を回収できることから債権者に非常に有利である。

*13:シンジケート・ローンでもある場合は少なくない。

*14:見なし)有価証券)の発行を通じて投資家と当該企業とを直接的に仲介する金融手法をストラクチャードファイナンスという((厳密かつ共有された定義があるわけではなく金融機関により担当部署や扱う業務・商品はまちまちである。

*15:アレンジャーが融資して資金調達者がこの時点で資金調達することも考えられる。その場合、有価証券発行で得た資金で融資を返済する。

*17:ただし原資産同士のデフォルト相関を考慮する必要があるため、いずれにせよ統計モデルは用いる。

*18:リース契約ではリース対象となる物件の所有権はリース会社にあるため、昔はバランスシート上に直接的には記載されずバランスシートを圧縮できるというメリットがあったものの、現在では会計ルールが変更され、日本基準でもIFRS、米国会計基準でもバランスシートへの計上が義務化されている。