業務でC#を用いることになったので、最近勉強していなくて朧気になってきた知識をReviseする意味でも、以下の書籍を読みながらC#で実装してみる。今回はP.202-204まで。

7. Monte Carloシミュレーション

7.3 オプションの評価

Black-ScholesモデルをMonte Carlo法にて評価する。

株価が幾何ブラウン運動に従うと仮定しよう:

ここでは無リスク金利、

はボラティリティ、

はブラウン運動とする。

本モデルにおいて

とおき、伊藤の公式を適用すべくとおけば

が得られる。伊藤の公式から

が導かれる。この両辺をについて

で積分することで

すなわち

である。以上から

ここでとする。

リスク中立化法により、ペイオフ関数をもつ満期が

のヨーロピアン・オプション価格は

である。ただしはリスク中立確率に関する期待値、

とする。

たとえば、ペイオフ関数がに従うパワー・オプションの価格をMonte Carlo法にて評価しよう。ここでは満期

における株価の分布が既知(

)であるから、

- 正規乱数

を

個生成する。

- 満期

における株価を

とおく。

- デリバティブ価格を以下で与える:

7.4 C#での実装

Box-Muller法の実装結果も併せて掲載する。

7.4.1 コード

using System;

using MathNet.Numerics;

/// <summary>

/// Box-Muller法により正規乱数を生成する

/// </summary>

/// <param name="N">生成したい乱数の数</param>

/// <param name="Mean">乱数が従う分布の平均</param>

/// <param name="Std">乱数が従う分布の標準偏差</param>

/// <returns>N(Mean,Std^2)に従う正規乱数N個</returns>

public static List<double> BoxMuller(int N, double Mean, double Std)

{

var ret = new List<double>();

double[] ret1 = new double[N];

double[] ret2 = new double[N];

var Random = new MathNet.Numerics.Random.MersenneTwister();

Random.NextDoubles(ret1);

Random.NextDoubles(ret2);

double sample = 0.0;

for (int i = 0; i < N; i++)

{

sample = Math.Sqrt(-2.0 * Math.Log(ret1[i])) * Math.Cos(2.0 * Math.PI * ret2[i]);

sample = Std * sample + Mean;

ret.Add(sample);

}

return ret;

}

/// <summary>

/// パワーオプションの価格をMonte Carlo法にて評価する

/// </summary>

/// <param name="S">原資産価格</param>

/// <param name="K">行使価格</param>

/// <param name="r">無リスク金利</param>

/// <param name="T">満期までの期間</param>

/// <param name="std">ボラティリティ</param>

/// <param name="N">シミュレーション回数</param>

/// <returns>パワーオプション価格</returns>

public static double SimPowerOption(int S, int K, double r, double T, double std, int N)

{

double ret = 0.0;

List<double> SimReturn = BoxMuller(N, (r - 0.5 * Math.Pow(std, 2.0)) * T, Math.Pow(std, 2.0) * T);

double Stock = 0.0;

foreach (double Return in SimReturn)

{

Stock = S * Math.Exp(Return);

ret += Math.Pow(Stock - K, 2.0);

}

ret *= Math.Exp(-r * T);

ret /= N;

return ret;

}以上でシミュレーションが可能である。

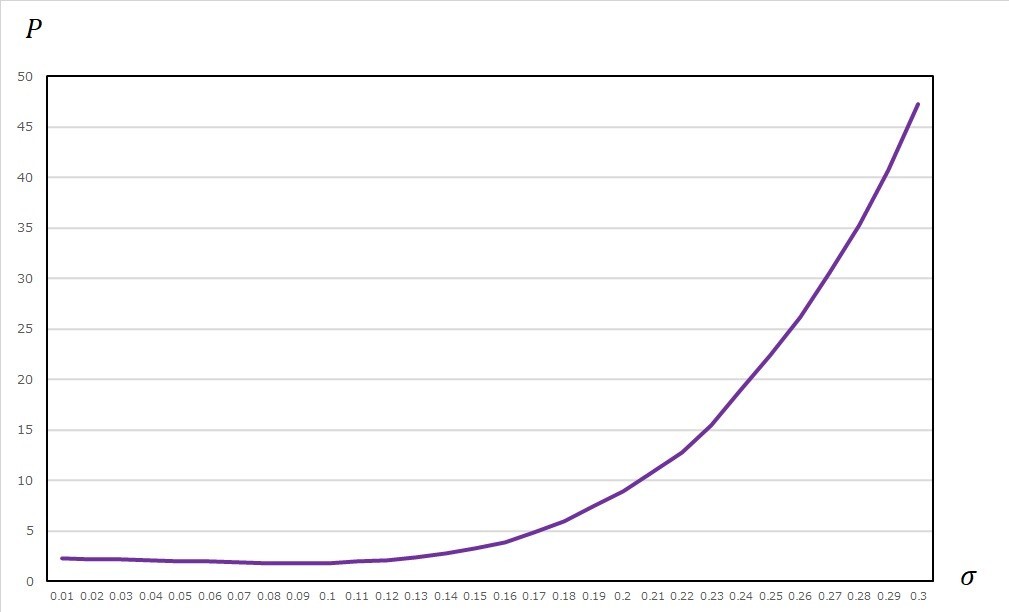

7.4.2 シミュレーション結果

実際にシミュレーション結果を掲げる。それに当たり、改めて実装対象となる評価式を確認しておこう。

である。ここでである。

このように複数のパラメータが関わることから、各パラメータを動かしつつ前掲したコードでシミュレーションした。なお動かさないパラメータ値は以下の通りである:

パラメータ値 |

刻み |

|

| 初期時点の株価 |

||

| 行使価格 |

||

| 無リスク金利 |

||

| 満期までの年数 |

||

| ボラティリティ |

||

| シミュレーション数 |

図表1 原資産価格

図表3 満期

図表5 シミュレーション回数